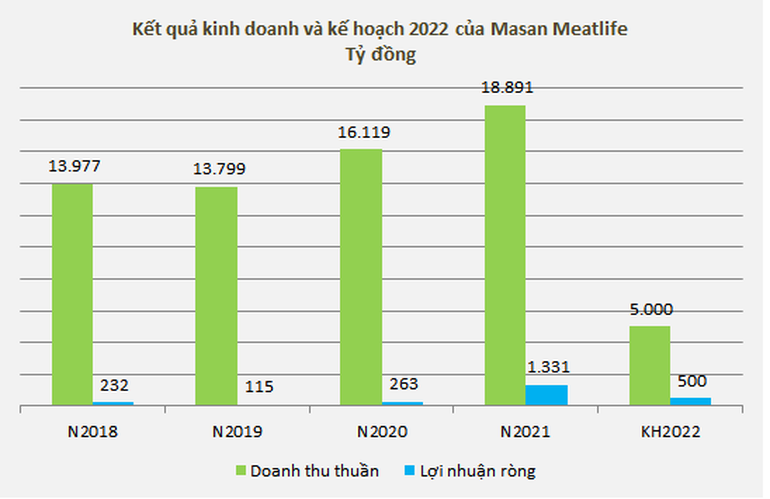

Masan Meatlife dự kiến doanh thu thuần và lợi nhuận ròng giảm tối đa lần lượt 74% và 62% so với kết quả năm 2021. HĐQT cũng trình cổ đông phương án thù lao cho các thành viên HĐQT là 0 đồng.

Masan Meatlife (mã chứng khoán: MML) vừa công bố tài liệu họp đại hội đồng cổ đông (ĐHĐCĐ) thường niên năm 2022.

Dự kiến lợi nhuận ròng 2022 giảm tối đa 74%, còn 500 tỷ đồng

Năm 2022, Masan Meatlife đặt mục tiêu doanh thu thuần 5.000 – 6.500 tỷ đồng và lợi nhuận sau thuế phân bổ cho cổ đông của công ty (sau khi loại trừ các khoản thu nhập bất thường) là 500 – 670 tỷ đồng.

So với kết quả đạt được của năm 2021, công ty dự kiến doanh thu thuần năm nay giảm 66 – 74% và lợi nhuận giảm 50 – 62%.

Trước đó, trong năm 2021, công ty này đạt gần 18.891 tỷ đồng doanh thu thuần, tăng 17% và chủ yếu do tăng doanh thu ngành thịt. Tuy nhiên, lợi nhuận gộp giảm 15%, còn 2.303 tỷ đồng chủ yếu do số lỗ gộp từ CTCP 3F Việt và giảm trong lợi nhuận gộp của mảng thức ăn chăn nuôi.

Tuy nhiên, lợi nhuận ròng gấp 5,1 lần năm 2020, đạt gần 1.331 tỷ đồng nhờ doanh thu tài chính tăng 1.411 tỷ đồng, tương đương gấp 13,9 lần năm trước chủ yếu do việc ghi nhận lãi từ ngừng hợp nhất các công ty vì giao dịch hoán đổi cổ phần CTCP MNS Feed (MNS Feed) bằng trái phiếu đã phát hành.

Với mục tiêu kinh doanh trên, mức chi trả cổ tức năm 2022 sẽ còn tùy thuộc vào kế hoạch kinh doanh và đảm bảo tối ưu hóa dòng tiền nên chưa nêu tỷ lệ cổ tức cụ thể cho cổ đông.

Công ty này cho biết thịt chế biến sẽ là nhân tố chủ lực giúp thúc đẩy tăng trưởng, không chỉ về doanh thu mà còn về biên lợi nhuận hoạt động của công ty. Tham vọng của công ty này còn là nắm giữ 10% thị phần thị trường đạm động vật trị giá 15 tỷ USD trên toàn quốc.

Bên cạnh đó, HĐQT cũng trình cổ đông phương án thù lao cho HĐQT là 0 đồng và ngân sách cho chi phí hoạt động của HĐQT gồm cả các ủy ban trực thuộc HĐQT nếu có trong năm nay không quá 1 tỷ đồng.

Chào bán riêng lẻ 32,9 triệu cổ phiếu và phát hành ESOP với giá 60.000 đồng/cổ phiếu

Bên cạnh đó, Masan Meatlife lên kế hoạch chào bán riêng lẻ tối đa 32,9 triệu cổ phiếu (tương ứng 10% tổng số cổ phần đang lưu hành) cho tối đa 99 nhà đầu tư chiến lược hoặc nhà đầu tư chứng khoán chuyên nghiệp.

Giá chào bán chưa được công ty công bố cụ thể mà chỉ cho biết mức giá này sẽ không thấp hơn giá trị sổ sách một công ty cổ phần theo báo cáo tài chính hợp nhất đã được kiểm toán gần nhất của công ty.

Toàn bộ số cổ phiếu phát hành riêng lẻ sẽ bị hạn chế chuyển nhượng trong 3 năm đối với nhà đầu tư chiến lược và 1 năm đối với nhà đầu tư chứng khoán chuyên nghiệp kể từ ngày hoàn tất đợt chào bán.

Mục đích chào bán phục vụ cho các mục đích chung, nhu cầu hoạt động kinh doanh và bổ sung vốn lưu động của doanh nghiệp; đầu tư góp vốn vào các công ty con; nâng cao năng lực tài chính, quy mô hoạt động và khả năng cạnh tranh của công ty; phục vụ cho các hoạt động mua bán sáp nhập doanh nghiệp; tăng tỷ lệ sở hữu tại các công ty con; tạo cơ sở cho việc phát triển bền vững, an toàn và hiệu quả của doanh nghiệp.

Ngoài ra, Masan Meatlife cũng dự kiến phát hành cổ phiếu cho người lao động (ESOP) với tỷ lệ tối đa 0,5% tổng số cổ phần đang lưu hành của Công ty.

Giá phát hành là 60.000 đồng/cổ phiếu, thấp hơn 21% so với thị giá MML là 75.500 đồng/cổ phiếu trong phiên giao dịch 8/4.